Clause de conscience

Les clauses de conscience contenue dans certains contrats de travail permettent aux employés clés de se prémunir contre un changement de contrôle non souhaité en rendant possible leur départ dans des conditions favorables.

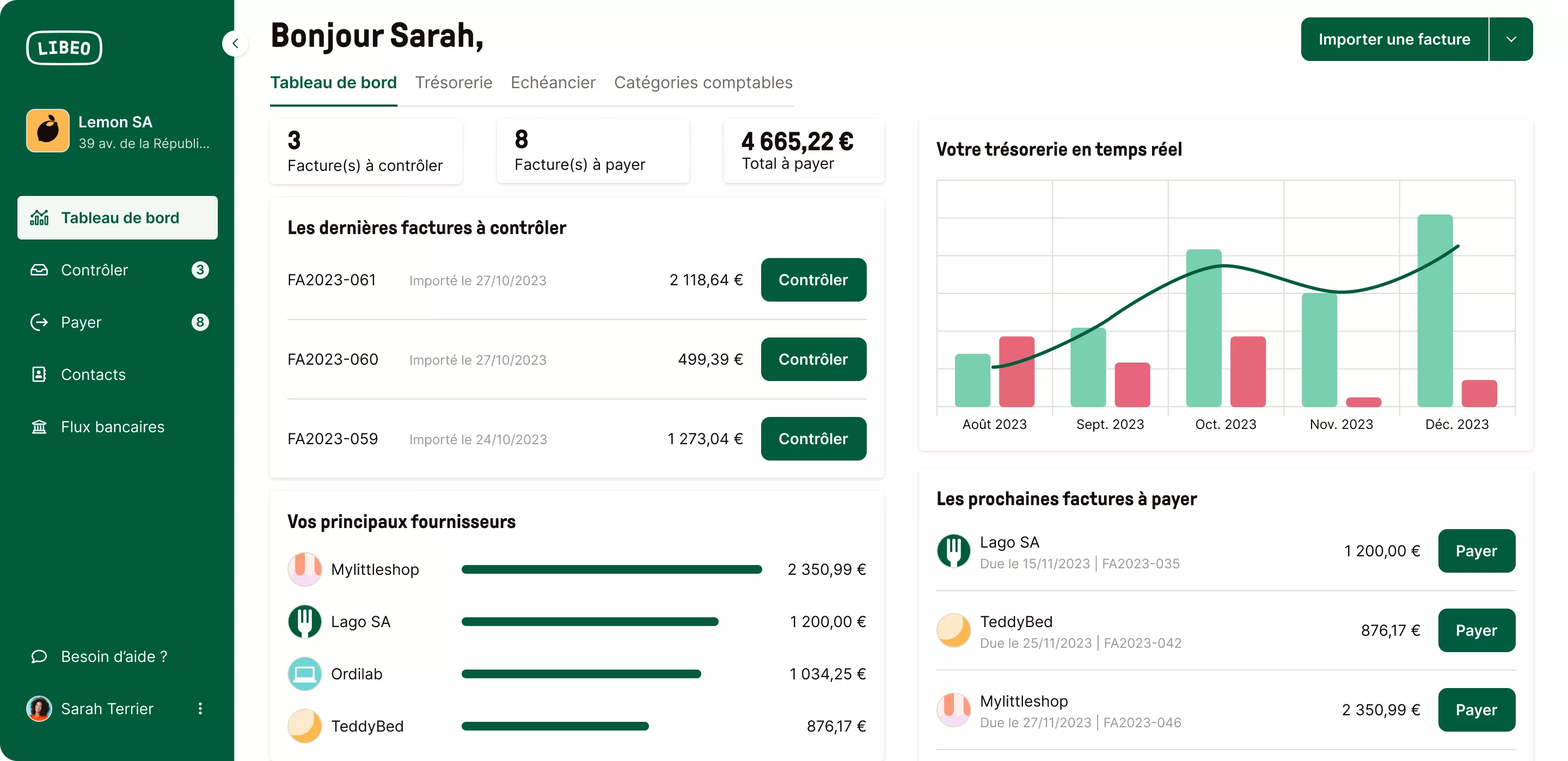

Divisez par 3 le temps passé sur les factures pro, automatisez leur gestion. Profitez d'un essai gratuit de 30 jours dès aujourd'hui !

L'actif circulant est composé des stocks, des créances clients et autres, des placements financiers court terme et du disponible de l'entreprise. Ce terme traduit le fait que ces actifs ont vocation à tourner au cours du cycle d'exploitation, par opposition à l'actif immobilisé que le cycle d'exploitation ne détruit pas.

€

À

à

A

B

C

D

E

É

F

G

H

I

J

K

L

M

N

O

P

Q

R

r

S

T

U

V

W

X

Y

Z

Les clauses de conscience contenue dans certains contrats de travail permettent aux employés clés de se prémunir contre un changement de contrôle non souhaité en rendant possible leur départ dans des conditions favorables.

L'objet de la clause de earn out est de faire verser par l'acquéreur d'une entreprise au cédant de celle-ci un complément de prix en fonction des performances opérationnelles futures de la société cédée.

Une convention de garantie d'actif et de passif ou une clause de garantie d'actif net permet à l'acquéreur de s'assurer que l'ensemble des moyens nécessaires à l'exploitation est bel et bien détenu par l'entreprise et qu'il n'existe pas de passifs cachés. Concrètement le cédant fait des déclarations relatives à la société dans lesquelles il s'engage essentiellement sur la substance de la société cédée (réalité des actifs et régularité des méthodes comptables). De plus, il garantit les capitaux propres à une date donnée (celle du dernier bilan connu et annexé à la convention) et s'engage à payer à l'acquéreur tout ce qui viendrait en diminution et dont le phénomène générateur aurait eu lieu avant la date du dernier bilan, et ce pendant une période donnée et avec un plafond déterminé. Cette clause s'accompagne fréquemment de la rétention d'une fraction du prix de vente ou d'une garantie bancaire.

Il peut être prévu dans les statuts ou le pacte d'actionnaire, en particulier pour les start-up, que le produit de la vente de l'entreprise revienne d'abord aux investisseurs à hauteur de leur investissement (voire de leur investissement capitalisé avec un certain taux de rentabilité minimum), puis soit ensuite partagé entre les investisseurs et les fondateurs dont les intérêts sont alors alignés. Cette disposition, que l'on appelle clause de liquidité préférentielle, est aussi utilisée en cas de revente plusieurs années après le premier tour, ou de liquidation, pour protéger les derniers investisseurs qui ont en général payé le prix le plus élevé. En effet, une vente de l'entreprise à un prix en baisse par rapport à celui de la dernière levée de fonds pourrait convenir aux actionnaires antérieurs, y compris les fondateurs, qui ont des prix de revient inférieurs, mais mettrait les derniers investisseurs en perte. Pour éviter cette situation, et parce qu'ils acceptent de payer un prix plus élevé qui réduit d'autant la dilution des actuels actionnaires, les derniers investisseurs, quand il s'agit de fonds d'investissement, demandent à bénéficier d'une clause de liquidité préférentielle. Cependant, afin de permettre aux fondateurs et aux investisseurs des tours de financement précédents de pouvoir toucher des fonds, même en cas de prix de revente bas, une première répartition égalitaire est le plus souvent ajoutée selon le schéma suivant : 20 % en général du prix est réparti au prorata des participations entre tous les actionnaires, y compris les fondateurs. Le reste du produit de cession est d'abord alloué aux investisseurs de la dernière levée de fonds jusqu'à remboursement de leur investissement, éventuellement capitalisé, et sous déduction des sommes qu'ils ont touchées dans la première répartition. Puis le résidu (s'il y en a un) est réparti entre tous les autres actionnaires (fondateurs compris), à due proportion de leurs participations.

Par la clause de préférence, les actionnaires se voient octroyer une priorité de souscription en cas de nouvelle émission de titres.

Certaines émissions d'obligations convertibles sont assorties d'une clause de rappel (call en anglais) permettant à l'émetteur de racheter les obligations à un prix fixé d'avance. L'investisseur doit alors choisir entre se faire rembourser en liquide ou convertir son obligation en actions. L'émission peut prévoir une durée minimum durant laquelle la clause de rappel ne pourra être exercée (période de hard non-call), et / ou une condition pour que la clause soit exerçable (par exemple que le cours de l'action dépasse le prix de conversion pendant plus de 20 ou 30 jours). On parlera alors de soft call.